2022. októberi árakon számolva 18-19 ezer milliárd forintba kerülne a teljes magyar lakóingatlan-állomány költség-optimalizált energetikai felújítása – derül ki a Takarék Indexből, a Magyar Bankholdinghoz tartozó Takarék Jelzálogbank elemzéséből.

Bár a szakértők számításai szerint egy energetikai szempontból elavult átlagos családi ház négyzetméterenkénti energiaigénye 500 kilowattóráról akár 139 kilowattórára csökkenhetne a korszerűsítés révén, ez azonban nem minden ingatlan esetében valósítható meg gazdaságosan, az ingatlan elhelyezkedésétől függően egyes esetekben ugyanis túlzott anyagi terhet jelenthet a lakóépület értékéhez képest. A felújítások mindazonáltal szükségesek lennének, mert lakossági és nemzetgazdasági szinten is mérsékelnék a magas árak miatt megnövekedett energiaköltségeket és az energiakitettséget, valamint nagy megrendelési volument jelenthetnének az építőiparnak.

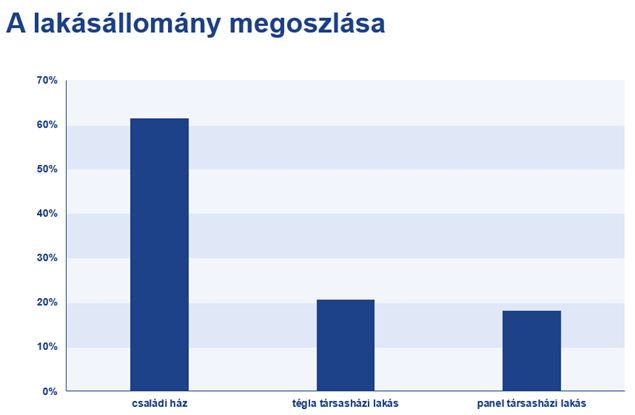

A jelenleg több mint 4,5 milliós hazai lakóingatlanok legnagyobb része, körülbelül 60 százaléka családi ház, a téglaépítésű társasházi lakások és a panellakások hozzávetőleg az állomány 20-20 százalékát teszik ki. Az ingatlanok több mint 80 százaléka 1990 előtt épült, és óriási részük elavult energetikai szempontból. Az energiahatékonyság növelésének egyik lehetséges módja az új lakások építése, a magyar lakásállomány megújulási rátája azonban alacsony, az elmúlt években 0,23 százalék és 0,63 százalék között mozgott. Elengedhetetlen tehát, hogy nagyobb hangsúlyt kapjon a már meglévő otthonok korszerűsítése.

A Takarék Index elemzői a 2015-ben készült Nemzeti Épületenergetikai Stratégia vonatkozó eredményeit, valamit a Központi Statisztikai Hivatal (KSH) adatait is felhasználva, a már elvégzett energetikai korszerűsítéseket is figyelembe véve becsülték meg, hogy hozzávetőleg mennyibe kerülne most nemzetgazdasági szinten a hazai lakásállomány korszerűsítése. Az általuk megállapított 18-19 ezer milliárd forint rendkívüli nagyságát mutatja, hogy a teljes magyar GDP 2021-ben 55,1 ezer milliárd forint volt, vagyis a bruttó hazai termék harmadára lenne szükség ahhoz, hogy a hazai lakások energetikai szempontból teljesen korszerű állapotba kerüljenek. Összehasonlításképpen rámutattak: tavaly az építőipar teljes termelése 5,4 ezer milliárd forint volt, azaz a felújítások több évre megrendelést jelenthetnének a megrendeléscsökkenéssel szembesülő szektor, főként a KKV-k, de átfogóbb programok révén a nagyobb cégek számára is.

A szakértők becslésének alapját jelentő ingatlantípus – az 1960 és 1970 között épült, 100 négyzetméteres, a köznyelvben „Kádár-kockaként” emlegetett házak – fűtéshez és a melegvíz előállításához szükséges négyzetméterenkénti primer energiaigénye több mint 500 kilowattóráról 139-re csökkenne a valamivel több mint 12 millió forintra taksált költség-optimalizált felújítás révén. Ilyen mértékű felújítás azonban sok esetben nem indokolt, az elvégzett munkák előtt pontos költség-haszon vizsgálatra van szükség. Annál is inkább, mivel a felújítások költségei az ingatlan értékének arányában is jelentős különbségeket mutathatnak. Egy olcsóbb környéken lévő épület esetében ugyanis a felújítási költségek nagyobb arányt képviselhetnek az ingatlan értékéhez képest, adott esetben meg is haladhatják. Mindazonáltal az energiahatékonyság jelentős prémiumot jelenthet az ingatlan értékében: az energetikai szempontból legrosszabb, JJ minősítésű ingatlanokhoz képest a közel nulla energiaigényű, azaz legalább BB minősítésű ingatlanok 50, de az átlagost megközelítő és az átlagos energiaosztályba tartozó lakások is jelentős, 15 és 20 százalékos prémiummal rendelkeztek – már az energiaárrobbanás előtt. Ez minden bizonnyal tovább nőtt tavaly óta – mutattak rá az elemzők, akik a korszerűsítéssel kapcsolatos fő kérdések közé sorolják a finanszírozás kérdését, ennek részeként pedig a központi források szerepét is.

„Az energiahatékonyság kétségtelenül napjaink egyik legfontosabb kérdése, amely a lakáspiacon is rendkívül erősen érezteti hatását. A Magyar Bankholding bankjainál, az MKB Banknál és a Takarékbanknál épp ezért kínálunk ügyfeleinknek olyan pénzügyi megoldásokat a korszerűsítésre – hőszigetelésre, napelemek telepítésére, nyílászárócserére –, amelyek révén csökkenhet a magyar háztartások energiafogyasztása, és előtérbe kerülhetnek a megújuló energia felhasználásán alapuló technológiák. Célunk, hogy minél kedvezőbb feltételekkel, a személyi kölcsönt és a jelzáloghiteleket is magában foglaló széles termékpalettával elégíthessük ki ezeket az igényeket is” – mondta Kelemen Tamás, a Magyar Bankholding termékfejlesztési igazgatója, hozzátéve, hogy a hiteltermékek kamatai ugyan nőttek a közelmúltban, de a törlesztőrészletek emelkedése még így is kedvezőbb lehet a rezsiköltségek növekedésénél.

Takarék Jelzálogbank Nyrt.

A Takarék Jelzálogbank Nyrt. 1998-ban kezdte meg működését FHB Föld-, Hitel- és Jelzálogbank néven. Az első szakosított jelzálogbanki pénzintézetként lefektette a jelzálogbanki háttérrel működő jelzáloghitelezési üzletág alapjait a magyar bankpiacon, s országszerte elérhetővé tette a jelzáloglevéllel finanszírozott jelzálogalapú finanszírozást. A bank profilja 2018-tól letisztult, a Takarék Csoport hosszú távú céljaihoz illeszkedik, refinanszírozó jelzálogbankként működik, fő tevékenységi köre ennek megfelelően a jelzáloghitelek refinanszírozása a Takarék Csoport tagjai és csoporton kívüli partnerbankok számára, valamint a jelzáloglevél kibocsátás.

A Takarék Jelzálogbank a Takarék Csoport tagjaként végzi üzleti tevékenységét, közvetlen fő tulajdonosa az MTB Zrt. A bank integrált hitelintézetként a Takarék Csoport tagja, egyben a 2020-ban megalakult Magyar Bankholding Csoport tagja is, amely az egyesült MKB Csoporttal együtt a második legnagyobb hazai bankcsoport.

Magyar Bankholding Zrt.

A hazai tulajdonú Magyar Bankholding Csoport az ország második legnagyobb bankcsoportja. A bankholding célja a Budapest Bank, az MKB Bank és a Takarék Csoport egyesítésével és transzformációjával Magyarország leginnovatívabb integrált bankjának létrehozása, amely élen jár az ügyfelek személyre szabott kiszolgálásában, valamint elkötelezett a magyar emberek, vállalkozások és gazdaság iránt.

A Magyar Bankholding Csoport számos területen jelenleg is piacvezető, így a vállalati szegmensben, azon belül is a mikro-, kis- és középvállalatok hitelezésében, az agrár- és élelmiszeriparban, valamint a lízing piacon. 2,2 millió lakossági és 375 ezer vállalati ügyféllel, az ország legnagyobb fiókhálózatával, illetve több mint 10 000 munkavállalóval rendelkezik. Összesített mérlegfőösszege meghaladja a 10 940 milliárd forintot.

A Budapest Bank és az MKB Bank egyesülése 2022. március 31-én sikeresen megvalósult, a hitelintézet átmenetileg MKB Bank Nyrt. néven működik. A Takarékbank csatlakozására, a jogi fúzióra 2023. májusáig kerül sor. Innentől MBH Bank Nyrt. néven, egységes márkanévvel és arculattal működik tovább az egyesült MKB Bank és a Takarékbank.

forrás: MBH/Takarék